2022년은 높은 백신 접종률을 바탕으로 경제 정상화가 빠르게 진행될 예정입니다. 경제 정상화에 따라서 기업들의 실적 개선이 이루어지게 됩니다. 2022년 유망기업들을 포함한 ETF 수익률로 좋아질 것으로 전망됩니다. 오늘은 2022년 미국 유망 ETF TOP5 추천해 보겠습니다.

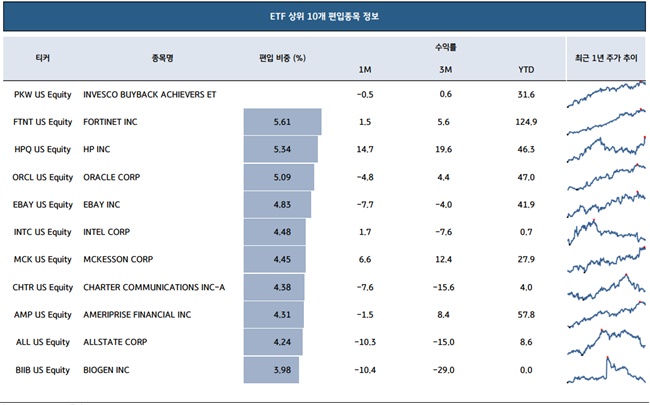

TOP1 : 자사주 매입 테마 ETF (PKW ETF)

2022년 자사주 매입 기업들에 투자하는 자사주매입 테마 ETF (PKW US)의 강세 가능성에도 주목할 필요가 있다. 이익 성장 둔화 및 증시 하락국면에서도 자사주 매입 기업들은 주가 방어력 및 설명력이 높아지고 있다. 이는 자사주 매입 여력을 위한 선제 조건인 이익 증가가 지속되는 주요 성장주가 포함되어 있기 때문이다.

대표 편입 종목으로는 포티넷, 오라클, 이베이, 휴렛팩커드 등이며 성장주를 대표하는 IT 업종 (24.8%)과 가치주를 대표하는 금융업종 (27.9%) 2가지 업종을 중심으로 ETF 포트폴리오가 구성되어 있다는 점도 장점이다.

TOP2 : 글로벌 반도체 테마 ETF (SMH ETF)

2022년 1분기 이후 글로벌 경제는 물가 하향 안정세와 경제 성장 회복이 시작될 것으로 전망되어 공급망의 병목현상은 점진적 완화가 시작될 것으로 예상된다. 2022년 글로벌 반도체 기업들의 공급부족 완화 가능성에 따라 성장주에 속하지만 금리보다 공급 부족 현상이 가격 결정 요인으로 크게 작용하고 있는 반도체 테마 ETF (SMH ETF)의 우수한 상대 성과 (시장 지수 대비)를 기대할 수 있다는 판단이다.

SMH는 다수의 ADR을 포함한 미국 상장 25개의 글로벌 반도체 대형주에 투자하는 ETF 이다. SMH는 미국에 상장된 주요 반도체 관련 ADR을 편입하기 때문에 미국 이외에도 글로벌 반도체 기업들에도 투자 가능한 것이 장점이다.

SMH는 TSMC (대만, ADR), ASML (네덜란드, ADR), AMAT(미국, Applied Materials) 등과 같이 파운드리, 팹리스 등 반도체 장비 및 제조공정에 특화된 기업들의 비중이 높은 것이 특징 입니다.

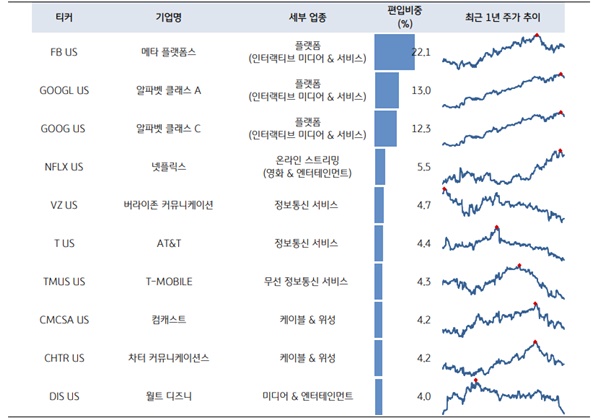

TOP3 : 커뮤니케이션 서비스 ETF (XLC ETF)

XLC ETF는 S&P 500 지수 내 커뮤니케이션서비스 업종을 추종하는 ETF이다. 미국 커뮤니케이션 서비스 섹터 (과거 텔레커뮤니케이션 서비스 섹터)는 2018년 9월 말 글로벌 업종 분류 기준인 GICS (Global Industry Classification Standard)의 업종 체계가 개편된 이후 구성 종목 변화가 가장 크게 나타났던 섹터이다

대표 편입 종목들로는 메타 플랫폼스 (구 페이스북), 알파벳 (구글), 넷플릭스 등이다. 플랫폼 기업들의 비중이 가장 높고, 플랫폼 기업들에 콘텐츠를 제공하는 미디어∙엔터 (넷플릭스, AT&T, 컴캐스트, 월트 디즈니) 등의 기업들도 포함되어 커뮤니케이션 서비스 업종 전반에 균형 있게 투자 가능한 ETF에 해당된다.

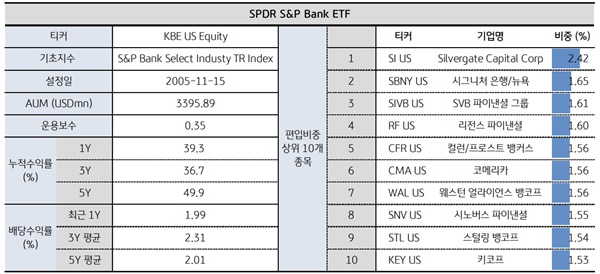

TOP4 : 은행 섹터 ETF (KBE ETF)

2022년 1분기는 미국 국채 10년물 금리가 단기 고점을 형성할 것으로 전망된다. 따라서, 2022년 연초 미국 주식형 ETF는 금리 상승에 유리한 스타일 ETF (가치주 ETF: VTV) / 섹터 ETF (은행 섹터 ETF: KBE)를 통한 대응이 유효할 것으로 판단된다.

금리 상승을 견딜 수 있는 혹은 수혜를 받을 수 있는 대표적인 업종은 은행 업종이다. 일반적으로 금리가 오르면 은행 업종의 대표적인 이익 결정 요인인 순이자마진 (NIM)도 상승하면서 은행주들의 수익이 개선될 수 있기 때문이다

금융 업종 (은행, 보험, 증권 등)에 전반에 투자하는 섹터 ETF로는 XLF가 대표적이지만, XLF 보다는 조금 더 세분화된 은행 섹터에 투자하는 KBE를 선택하는 것이 금리 상승 대응 측면에서 더 유효할 것으로 판단된다. KBE가 XLF보다 미국 국채 금리와 커플링 되는 강도가 더 강하게 나타나는 성향을 보이기 때문 입니다.

TOP5 : 퀄리티 성향의 ETF (QUAL ETF)

금리 변화에 따른 주식시장의 센티멘트가 둔감해지기 시작하면 일부 퀄리티 성향을 지닌 주식들에도 강세가 나타날 수 있다. 코로나19 이후 대부분 지표들의 설명력이 낮아진 가운데, 유일하게 퀄리티 지표들은 주가와 높은 상관 관계를 유지했다

QUAL은 미국 대형주 및 중대형주 중 퀄리티 팩터가 우수한 종목에 투자하는 스마트베타 ETF이다. QUAL의 퀄리티 스코어링은 1) 높은 ROE, 2) 낮은 자기자본비율, 3) 꾸준한 이익 성장 등 세 가지 퀄리티 요인들을 기준으로 산정한다

QUAL은 S&P500 지수와 비교할 경우 섹터 구성에서 큰 차이가 존재하지는 않지만, 퀄리티 성향의 종목 비중을 높이는 방식으로 퀄리티 팩터가 우세한 시기에 우수한 상대성과를 기대할 수 있다. 또한, 여타 스마트베타 (밸류, 퀄리티 등) ETF와 달리 섹터 내 종목 간 비교를 통해 퀄리티 스코어를 산출하기 때문에 특정 섹터에 비중이 집중되지 않아 S&P500 지수 투자와 같이 분산투자에도 용이하다.

퀄리티 성향의 기업들은 실적 성장세가 둔화되는 시점에 상대적 강세를 보이기 때문에 현재 시점에서 투자 매력도가 높은 스마트 베타 ETF로 판단된다

'ETF > 해외ETF' 카테고리의 다른 글

| 국내 및 해외 리츠 대장주 ETF 추천 (0) | 2021.12.18 |

|---|---|

| 금리상승 수혜주 VRP ETF 추천 (0) | 2021.12.12 |

| 해외 ETF 포트폴리오 구성 (0) | 2021.11.30 |

| 미국 레버리지 / 인버스 ETF 장기투자 문제점 (0) | 2021.11.29 |

| 미국 주식 ETF 세금 계산방법 (0) | 2021.11.27 |

댓글